※本ブログはプロモーションが含まれています。

こんばんは。shoです。

当ブログに遊びに来ていただき

ありがとうございます。

今回は最近読んだ本についての記事です。

今回読んだ本は

「FIRE 最強の早期リタイア術」というタイトルの本。

副題:最速でお金から自由になれる究極メソッド

英題:Quit Like a MILLIONAIRE

副題:No Gimmicks,Luck,or Trust Fund Required

総301ページ。読み終わるまで5時間ぐらい。

(別途、20ページの脚注pdfがネット上で見れる)

要約すると「米国FIRE実録本」。

非常に面白い本でした。

初心者サラリーマンのメモとしてどうぞ。

あらすじ・紹介

簡単な内容はAmazonの商品ページから抜粋↓

内容

著者について

クリスティー・シェン&ブライス・リャン

FIRE(Financial Independence, Retire Early)ムーブメントの第一人者。

早期退職者。FIREにまつわる情報を集めたサイト

「MILLENNIAL REVOLUTION」を運営している。

二人はニューヨーク・タイムズやカナダ放送協会(CBC)、

ハフポスト、CNBC、ビジネス・インサイダー、ヤフーファイナンスなどで取り上げられた。CBCの二人を取り上げたビデオは口コミで広がり、

450万の視聴数を得た。シェンは、2019年放映のFIREムーブメントを扱った

ドキュメンタリービデオ「Playing with FIRE」にも出演している。

各章のタイトルは以下の通り。

序章

第1章 お金のためなら血も流す

第2章 桃のシロップ、段ボール箱、コーラの缶

第3章 (まだ)自らの情熱に従うな

第4章 あなたは私のものだ

第5章 誰も助けにきてはくれない

第6章 ドーパミンについてわかったこと

第7章 マイホームは投資ではない

第8章 本物の銀行強盗

第9章 株式市場の暴落をいかに乗り切るか

第10章 私を救ってくれた魔法の数字

第11章 現金クッションと利回りシールド

第12章 お金を浮かすために旅行をする

第13章 バケツ・アンド・バックアップ

第14章 インフレ、保険も恐るるに足らず

第15章 子どもはどうする?

第16章 早期リタイアの負の側面

第17章 自由になるのに100万ドルは必要ない

第18章 私を救ってくれた魔法の数字

本書は

アメリカで2015年にFIREを達成した夫婦の実録

が書かれた本。日本では2020年発刊。

↓↓↓簡単に内容を紹介。↓↓↓

世帯での暮らしが1日44セントという

極度貧困下の中国で幼少期を過ごし育ち、

アメリカで大学を出て社会人となり、

億万長者となった著者のFIREに至った

考え方、経験を紹介したの実録本。

内容が整理されており、1章から順に読むだけで

著者がとった手法 や そこに至るまでの思考の流れがわかるような構成。

FIREへの手法は、支出の削減とインデックス投資。

著者は共働き夫婦のいわゆる

DINKS(Double Income No KidS)で、

夫婦共に平均より収入の多い会社員世帯。

副業は挑戦するも上手くいかず、

給与収入と倹約でFIREを達成したとのこと。

達成後は、大体旅行して過ごしている。

各章のポイントを抜き出すと以下のような感じになる。

―――社会人となるまで―――

1. 著者が欠乏マインドと呼ぶ、

お金に執着する性質になった生い立ち

2. そのマインドによって得た特性

3. キャリア(学科・仕事)の選択について

4. 金利と利息について。なぜ借金がダメなのか

5. 自分自身でセーフティネットを作る事の意義

6. 支出の最適化とその考え方について

7. マイホームについての考察

―――資産運用段階―――

8. インデックス投資を選んだ理由

9. ポートフォリオの作り方と暴落の経験録

10. 4%ルール、リタイアメントプランの作り方

11. 出口戦略(現金クッションと利回りシールド)

―――FIRE後―――

12. 国ごとの物価を利用した支出削減法

13. FIRE後に資産削減を防ぐ選択肢

14. インフレと保険について

―――著者以外のFIREについて―――

15. 子持ちのFIRE実録

16. リタイアにおける心境・環境の変化について

17. 著者より少ない収入でFIREするには?

18. 自分に合う資産形成方法とは

著者が以下の様に書いている様に、

私の旅はすべての社会経済的な階層を含んでいるという特徴があります。

(中略)あなたがどんな階層の人でも、

私の経験と照らし合わせることができると願っています。

(序章P17より抜粋)

FIREを志している人が本書を読み進めていくと、

どこかの章で自分と重なる部分を見つけることが出来るだろう。

支出の削減を考えているなら6章から、

資産運用の方法を見たいだけなら8章から、という風に

部分的にでも参考に出来る構成となっている。

グラフやチャートがバランスよく配置されており、

読みやすい本に入ると思います。

感想

一般的に知られる、

支出減 → 投資 →投資益 のみで生活する

FIREムーブメントの第一人者と銘打たれている本。

「生い立ちの描写が冗長」という口コミがちらほら見られたのですが、

序盤の生い立ちがあって資産運用への考え方に繋がっているので

私自身は違和感なく読めました。

あとがきにありましたが、

初めは「年配の人たちを罵倒する」文体だったらしいですが、

そちらだとここまで話題にならなかったかもしれないですね。

彼らは2015年に達成し本書を出版されていますが、

現在でも参考になる部分が多かったです。

理論、試算、実践が記載されていて、

FIREという概念を体系立てられて説明されています。

本書の中で子持ち世帯のFIREの実録についての記載もあるが、

著者自身は子持ちではないので「不可能ではない」という範囲に

留められている様に感じた。

本書内で紹介されている、実際の夫婦の方の情報を見た方がいいと思う。

また、本書の内容は全般的にあくまで米国での話ということは注意。

現代ポートフォリオ理論

私はそもそも、

債券のアセットとしての役割がイマイチ理解できていませんでした。

その理解を少し助けてくれたのが8章。

ポートフォリオを構築するとして、

トリニティスタディの4%ルールでは

株式:債権 を 1:1の配分で計算されています。

それは既にリタイアの状況に入っている人物が

資産の価格変動幅を下げるためであり、

本来の最適なアセットの割合は個々人で異なります。

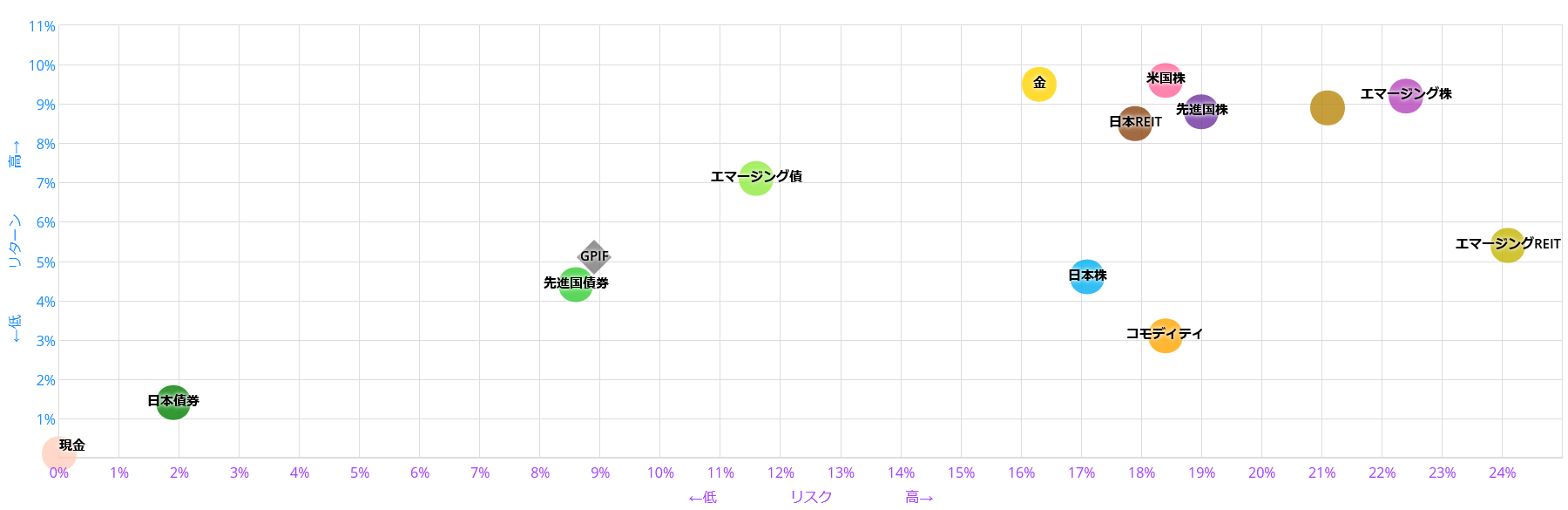

以下は my indexというサイトの各アセットの

リスクvsリターン表の転載ですが、

リターン(縦軸)だけを考えたら米国株式100%がベストという事になる。

(長期投資だとなおさら)

(my INDEXの資産配分ツールから)

しかし、一つのアセットで資産を構成した場合、

リターンに伴うリスクも100%受け持つ事になるため、

基本的にはリスク分散のために多少リターンを減らしてもアセット比率を決定する。

しかし、アセット比率を自身に適しているかの判断をどうすればよいのか?

その心地よいリスクを持つポートフォリオを構築する方法として、

現代ポートフォリオ理論 という方法が紹介されていました。

アセットを先ほどの図の様にリスク(ボラティリティー)とリターンの2点に絞って数値化し、

アセット比率を変化させたときのリスクとリターンを算出する。

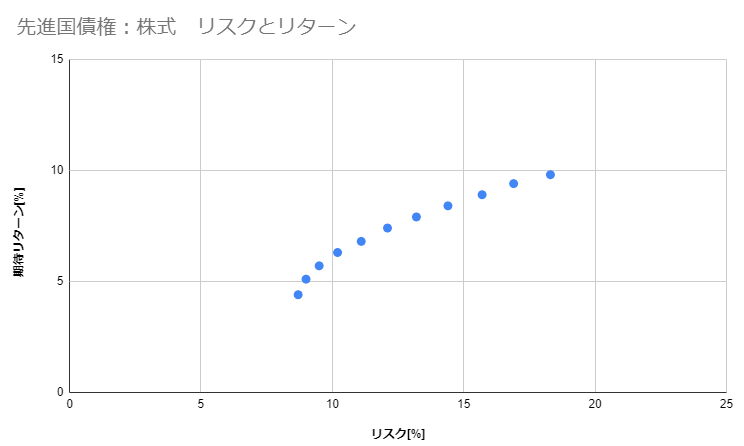

↓のグラフは my indexのデータを参考に

先進国債権 と 米国株式を 0:100 ⇔ 100:0 まで変化させた

リスク:リターン表になります。

右に行くにつれ、株式の割合を増やしているのでリスクとリターンが増えています。

自分の取り得る価格変動幅で最大のリターンを持つ割合が

選ぶべきポートフォリオ、となる様です。

こんなグラフ作らなくても

myindex の様なツールで色々シミュレーションは出来ますが、

ポートフォリオの考え方のフックとしてなるほど、とは思いました。

また、異なる値動きをするアセットに分散することで

暴落時にリバランスという解決策をとることが出来る様で、

実際に取った手法も書かれていたのが参考になりました。

出口戦略

本書でもトリニティスタディの論文から、

「4%ルール」を元に出口戦略を組み立てています。

しかし、そもそも

貯蓄→投資 が癖になっているインデックス投資家が

利益分だけとはいえ部分売却し、

生活費を安定して捻出する事なんてできるのか?

感情的に、資産を減らすことに抵抗があるのでは?

と思っていましたが、

本書では出口戦略のオプションとして

現金クッションと利回りシールドという

考え方が載せられていました。

投資資金とは別に暴落の期間乗り越えられる分の現金を保有しておく。

利回りシールド…

リタイアの直後は一次的に利回りの高い資産に組み替えておく

現金クッションの方は単純に効果がありそうです。

暴落の期間が最も長く続いた2008年世界恐慌(5年間)を基準に、

5年間の支出を賄える額から配当分を引いた額を提唱していました。

落としどころとして納得な方法です。

貯蓄率

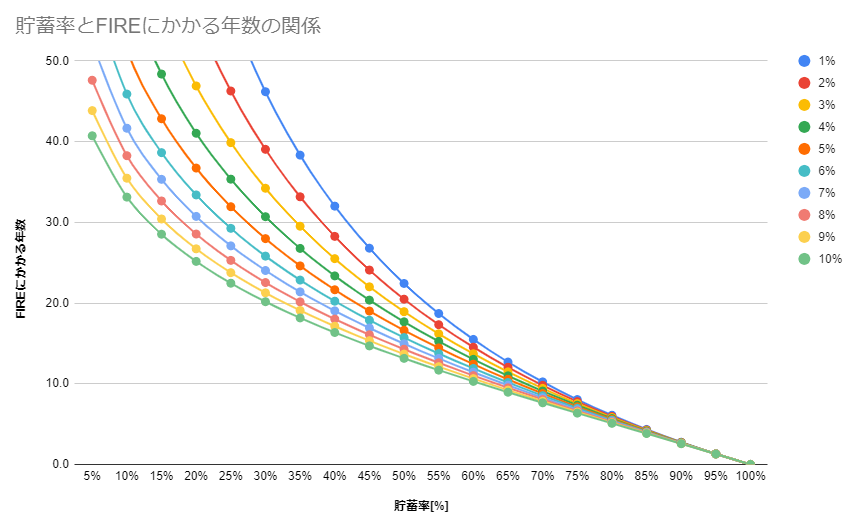

また、FIREの重要な指標として、貯蓄率を挙げていました。

以下は本書の補足の数式から作成した

貯蓄率とFIREにかかる年数の関係表したグラフです。

各ラインはポートフォリオの投資リターンを指す。

こちらのデータを基に著者は

リタイアまでの期間は年収の多寡ではなく貯蓄率によって左右される

と断言しています。

まずは支出を削る事が重要視される意味が分かりますね。

まとめ

以下まとめです。

補足の所に

著者夫婦の資産増減が年毎に書かれていましたが、

新卒初年度から世帯年収1千万越えのパワーカップルでした。

とはいえ、手法は一般会社員にも参考になりました。

しかし、個人的には

【会社員という安定収入】を安全寄りのアセットの一つと考えると

現金と株式のポートフォリオで十分な気はします。

リバランスも資産規模がないと機能しなさそうですし。

債権を考えるのは資産が拡大してからかな…

債権って株式と逆相関の動きをして打ち消し合うのかと勝手に思ってました。

どっちかっていうと振幅を抑えるダンパーみたいな感じなんだなと

理解しましたが、それも合っているのやら。

ちなみにこの本は図書館で借りました。

連携している自治体含め、全12冊も蔵書があり

全て貸出中でした。注目度の高さがうかがえます。

お読みいただきありがとうございます。

shoでした。

※本サイトはブログランキングに

参加しています。

宜しければ応援お願いします!

コメント